Chers co-investisseurs,

Le 1er trimestre est terminé et les entreprises ont fini de publier leurs résultats annuels. On peut en tirer plusieurs enseignements : la phase de déstockage est toujours en cours même si la fin est proche, la Chine n’a pas rebondi et les entreprises tablent sur une reprise économique en Europe au 2ème semestre. Concernant les marchés financiers, ils sont en hausse, principalement tirés par les très grandes capitalisations boursières. Cette polarisation sur un petit nombre de valeurs explique notre retard par rapport aux indices mais, en même temps, nous offre de belles opportunités d’investissement qui nous rendent optimistes pour la suite.

Depuis le début de l’année, BDL Rempart est en hausse de 2.3% vs 1.0% pour l’€STR et BDL Convictions progresse de 5.1% vs 7.7% pour son indice le Stoxx600.

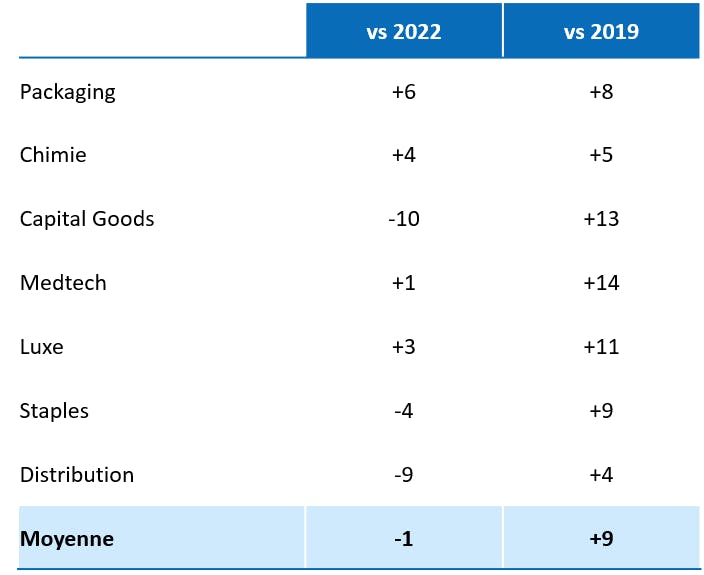

Revenons à ce que nous ont dit les entreprises ces trois derniers mois. Tout d’abord, la phase de déstockage, initiée début 2023, est toujours en cours et pèse sur les volumes. En étudiant un échantillon de 50 grandes entreprises européennes, nous avons remarqué que même si leurs stocks ont dans l’ensemble baissé en 2023, ils restent encore plus élevés qu’en 2019 (pré-COVID), 9 jours de plus en moyenne. D’après les sociétés, le déstockage devrait encore peser au 1er trimestre 2024 et s’estomper ensuite.

Niveau de stocks des entreprises(en jours de chiffres d’affaires)

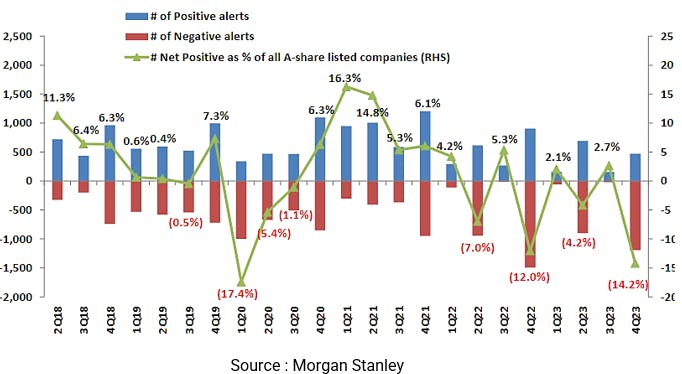

Un autre message important concerne la Chine. La majorité des entreprises explique que la Chine n’a pas rebondi au T4 et cela devrait perdurer au 1er trimestre. La Chine subit les conséquences de sa bulle immobilière sans précédent qui a éclaté en 2021. Les ventes de logements depuis le début de l’année restent très faibles, la confiance du consommateur chinois ne se reprend pas et la proportion d’entreprises qui revoient leurs prévisions de bénéfices à la baisse reste très élevée.

Solde des perspectives des entreprises revues à la baisse et à la hausse (T4 2023)

Enfin, le dernier message important de ces publications annuelles porte sur les perspectives 2024. Malgré ce 1er semestre compliqué, dans l’ensemble, les entreprises ont annoncé des objectifs 2024 solides, car elles font l’hypothèse d’une reprise économique en Europe au 2ème semestre.

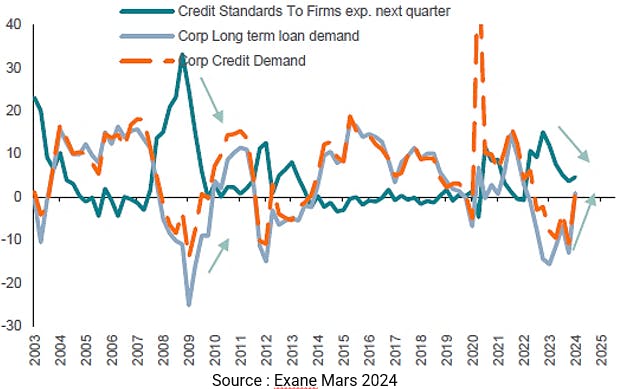

Ce dernier point mérite que l’on s’y attarde car si la croissance américaine est un phénomène bien connu, la majorité des investisseurs reste sceptique sur une amélioration en Europe. Cependant, plusieurs indicateurs sont encourageants. Pour la première fois depuis plus de 2 ans, les salaires réels sont en hausse, ce qui a coïncidé historiquement avec des phases d’expansion économique. Les difficultés du marché immobilier sont moins importantes et les demandes de crédit immobiliers repartent en Allemagne ou en Angleterre. De même, les demandes de prêts de la part des entreprises sont de nouveau en croissance, une tendance qui a devancé toutes les précédentes reprises économiques, comme le montre le graphe ci-dessous :

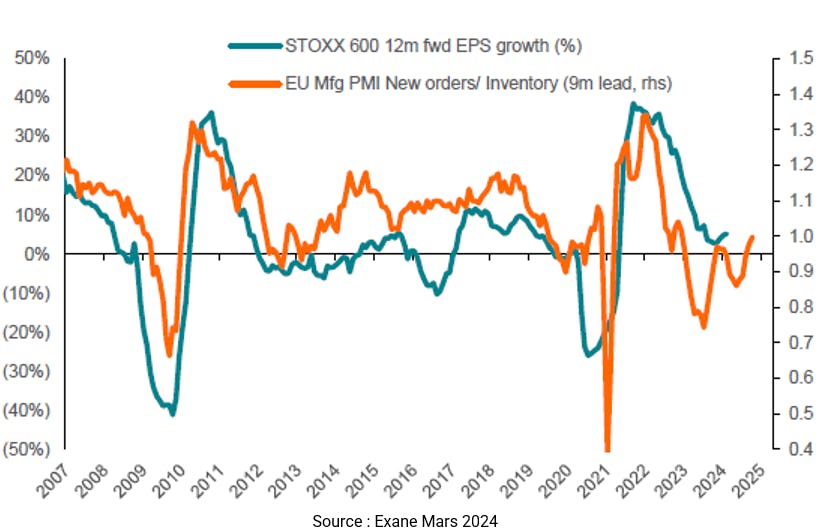

Enfin, les indicateurs avancés PMI s’améliorent, et historiquement, ils précèdent une amélioration des bénéfices des entreprises.

Il est donc possible que la situation idéale des Etats-Unis (croissance économique, inflation maîtrisée, baisse de taux) arrive aussi en Europe au 2ème semestre. Ce scénario n’est pour l’instant pas consensuel et pourrait donc constituer une belle surprise.

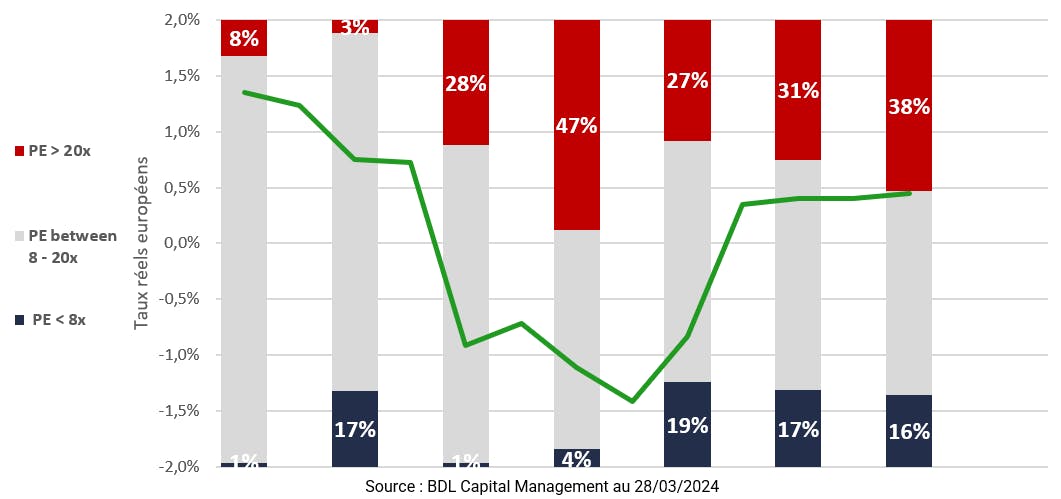

Les marchés actions sont au plus haut, tirés par la croissance américaine, une inflation qui baisse plus rapidement que toutes les projections et la perspective des baisses de taux du 2ème semestre. Mais ils présentent aussi des contradictions. Sur certaines valeurs, les marchés semblent valider ce scénario économique optimiste et n’hésitent pas à payer des multiples de PE très élevés. Sur d’autres, il semble que les investisseurs ne croient pas aux bénéfices des entreprises, anticipent une récession et ne se satisfont que de PE très faibles. Rarement, les marchés auront été autant polarisés sur les 20 dernières années. Actuellement, les entreprises valorisées à plus de 20 fois leurs bénéfices représentent 38% du marché européen, contre une moyenne de 5-6% entre 2005 et 2010, quand les taux réels étaient positifs, comme aujourd’hui. A l’inverse, les entreprises avec un PE inférieur à 8x représentent 16% du marché, contre 8-9% entre 2005 et 2010.

Répartition du marché européen en fonction de la valorisation des entreprises

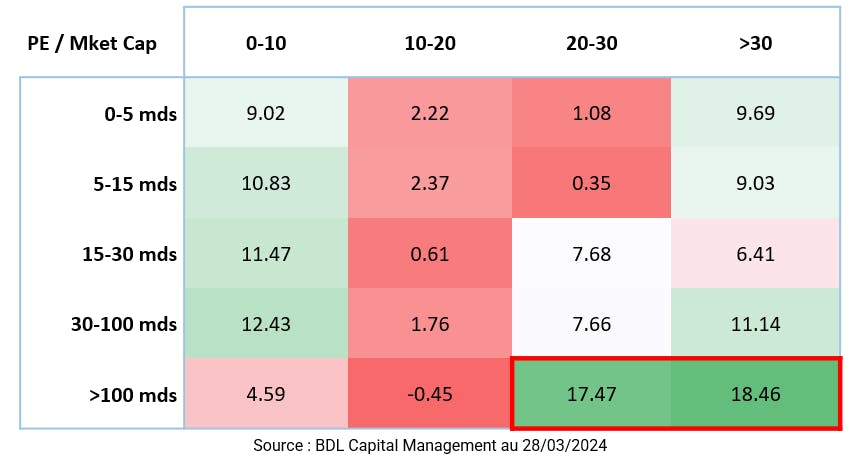

Cette polarisation se remarque non seulement dans les multiples de valorisation mais aussi dans les performances depuis le début de l’année. Le graphique ci-dessous classe les entreprises européennes en fonction de leur capitalisation boursière (1ère colonne) et de leur valorisation en PE (1ère ligne). Les chiffres dans les cases représentent la performance boursière depuis le début de l’année. En bas, à droite, on voit que les meilleures performances sont concentrées dans les entreprises qui sont à la fois les plus grosses et les plus chères.

Performance YTD des valeurs européennes en fonction de leur capitalisation et de leur PE

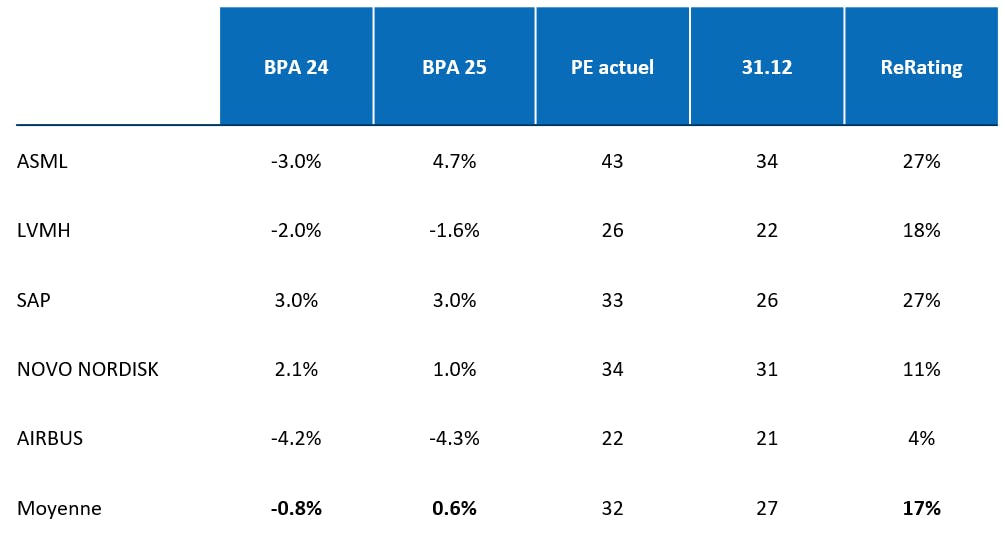

Ces très bonnes performances pourraient refléter des prévisions de bénéfices qui sont en forte hausse depuis le début de l’année, mais ce n’est pas le cas. L’échantillon de 5 grandes valeurs européennes ci-dessous, qui traitent en moyenne à plus de 30 fois leurs bénéfices, montre que les prévisions de bpa pour 2024 et 2025 sont restées stables.

Révisions des bénéfices YTD sur 5 grandes valeurs européennes

Il ne faut pas négliger l’essor de la gestion passive dans l’analyse de ces performances. Plus les encours sortent de la gestion active pour aller sur la gestion passive, plus cela favorise les grosses capitalisations boursières au détriment des entreprises de tailles moyennes. Ce phénomène est amplifié par des régulateurs qui favorisent la gestion passive au détriment de la gestion active. C’est le cas, par exemple, de l’initiative « value for money » en France, dont les conditions d’application mettent en danger et affaiblissent la gestion active de qualité. C’est regrettable pour les épargnants, notre économie, nos entreprises et notre souveraineté industrielle.

Mais c’est aussi ce qui nous offre des opportunités d’investissement dans des entreprises décotées car souvent délaissées. Nous sommes alors particulièrement attentifs à la distribution aux actionnaires, en dividendes et en rachat d’actions, c’est une façon de valoriser nos participations et patienter le temps que le marché se rééquilibre, ce qui a déjà commencé depuis quelques semaines.

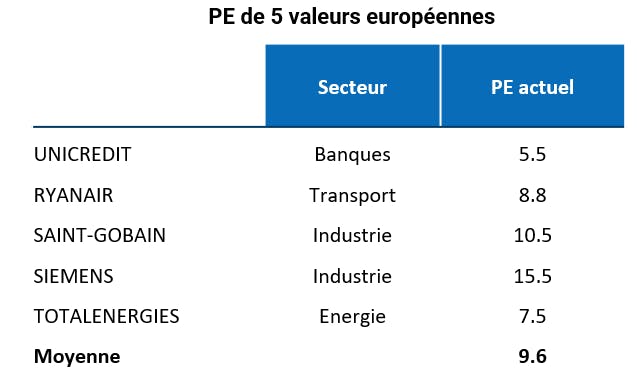

Aujourd’hui, on peut acheter de belles entreprises européennes, leaders dans leurs secteurs, à des multiples de valorisation très faibles. Voici un exemple de 5 sociétés leaders dans leur industrie, qu’on peut acheter en moyenne à un PE < 10x, soit 3 fois moins cher que les 5 entreprises citées précédemment.

Prenons les unes par une :

·Unicredit : la banque italienne est leader incontesté en Italie avec Intesa Sanpaolo. C’est désormais une des banques les mieux gérées d’Europe et qui reverse l’essentiel de ses profits à ses actionnaires sous forme de dividendes ou de rachat d’actions. Sur les 3prochaines années, ces distributions représentent 15% de rendement par an en moyenne.

·Ryanair : la compagnie aérienne irlandaise est la plus belle réussite des 20 dernières années dans l’industrie. Ryanair est le leader incontesté du low cost, sa productivité et sa rentabilité font l’envie de tous ses concurrents et l’entreprise conserve beaucoup de potentiel de croissance rentable.

·Saint-Gobain est le leader européen dans le bâtiment, la construction et la rénovation. Il est une pièce maîtresse des politiques européennes de transition énergétique car l’efficacité énergétique des bâtiments est un des chantiers principaux de réduction des émissions deCO2. De plus, le groupe s’est fortement repositionné sur des activités plus rentables en cédant les métiers qui manquaient de taille critique. Aujourd’hui, Saint-Gobain est plus fort, plus profitable et a plus de croissance qu’il y a seulement quelques années.

·Siemens est le grand leader industriel allemand et européen. Il a des similitudes avec Saint-Gobain. Ses marchés finaux accélèrent (mobilité propre, digitalisation, efficacité énergétique),son allocation du capital est bien meilleure (cessions des métiers sous-performants), sa rentabilité et sa génération de cash sont plus pérennes qu’il y a quelques années.

·TotalEnergies est le meilleur élève parmi les grands pétroliers européens. Sa base d’actifs a de la croissance, son point mort est parmi les plus bas et sa discipline sur l’allocation de capital lui permet de générer des ROCE dans le premier quartile de l’industrie. TotalEnergies est un acteur clé dans la montée en puissance d’un monde basé sur les énergies renouvelables, le groupe le sait mais il sait aussi qu’il a des comptes à rendre à ses actionnaires.

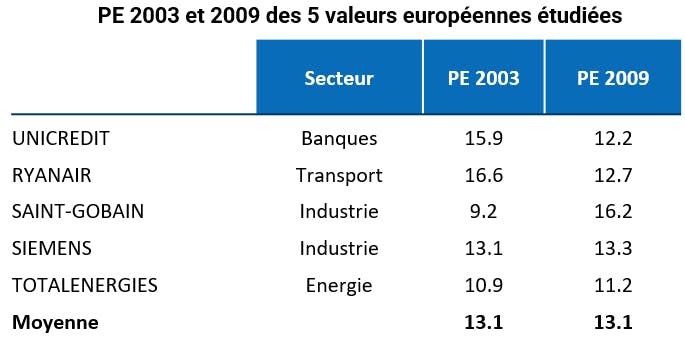

Voilà cinq exemples, parmi d’autres, de sociétés qui sont ce qui se fait de mieux dans leurs secteurs respectifs. Ces fleurons industriels ont un PE < 10x en moyenne. Ce chiffre est faible dans l’absolu mais il est aussi très faible quand on le remet dans le contexte des deux plus grandes corrections de marché des 20 dernières années, l’éclatement de la bulle TMT entre 2000 et 2003 et la grande crise financière entre 2007 et 2009. Dans les 2 cas, au plus bas de ces crises, en2003 et 2009, ce panier de valeurs avait un PE de 13,1x en moyenne, 30% de plus que le niveau d’aujourd’hui…

C’est tout le paradoxe de la situation actuelle : les marchés actions dépassent actuellement leurs plus hauts historiques et pourtant il est possible d’acheter de nombreuses entreprises leaders, rentables et disciplinées, à des multiples historiquement bas. En 2000 aussi le marché s’était polarisé entre « la nouvelle économie » et « l’ancienne économie ». La première enthousiasmait, la seconde ennuyait. Mais au fur et à mesure du temps, la polarisation s’est estompée, les notions d’ancienne et de nouvelle économie ont laissé place à celles de rentabilité et de génération de cash-flow. Il est fort probable que le même phénomène se reproduira cette fois-ci.

Nos investissements Long

BDL Convictions & BDL Rempart

Daimler Truck (3.5% des fonds) : Nous avions présenté les raisons principales de cet investissement en début d’année:

1. Daimler truck est #1 mondial d’un marché du camion (ex Chine) qui est très consolidé et plus résilient que par le passé.

2. Le groupe est leader aux Etats-Unis, le marché le plus rentable, avec c.40% de parts de marché.

3. Le potentiel de marges à deux chiffres est crédible avec une marge industrielle de 10.1% déjà en FY23 et un objectif pour l’année FY24 de marge industrielle située entre 9% et 10.5% et ce malgré la normalisation des volumes.

4. Aujourd’hui, avec une trésorerie nette de 9.2Mds€, soit 25% de capitalisation boursière de Daimler Truck, un FCF de c.3Mds€ en FY23, l’entreprise compte rendre beaucoup de cash à ses actionnaires sous forme de dividendes et de rachats d’actions. Les résultats annuels ont validé en tout point ce cas d’investissement et le groupe est confiant sur sa rentabilité même en bas de cycle et sur sa génération de cash-flow. Le titre est en hausse de 35% depuis le début de l’année.

Banques (16% des fonds) : Nous avons constitué cette position sur les 18 derniers mois avec le raisonnement que

1. Les banques européenne sont des PE de 6x, semblables à ceux pendant la crise de l’euro en 2012 et la grande crise financière de 2008-2009, alors qu’elles sont beaucoup plus solides avec 3 fois plus de fonds propres aujourd’hui

2. Le coût du risque restera faible et maîtrisé en l’absence de récession

3. La sensibilité des profits à une éventuelle baisse des taux est faible car les banques utilisent des couvertures pour protéger leurs marges d’intérêt

4. La capacité de distribution aux actionnaires, en dividendes et rachat d’actions, offre des rendements de près de 15%/an sur les trois prochaines années. Lors de leurs résultats annuels, les banques ont confirmé tous ces points, que ce soit sur la résilience de la rentabilité ou la distribution de cash. En moyenne, les banques dont nous sommes actionnaires sont en hausse de 22% sur le premier trimestre.

JDEPeet’s (3.3% des fonds) : Le titre est en baisse de 20% depuis le début de l’année, et coûte 94bp d’alpha. Avec plus de 10% de part de marché, JDE Peet’s est le #2 mondial du café derrière Nestlé et devant beaucoup d’acteurs de tailles beaucoup plus modestes. Nous sommes actionnaires car

1. La transition de l’industrie vers la consommation de café en capsule est plus rentable pour les fabricants

2. Les grands acteurs prennent régulièrement des parts de marché au petit. Le problème du 1er trimestre vient de la hausse très brutale des prix du café, notamment avec plus de 20% pour le Robusta. Dans ce contexte, JDE Peet’s parvient à maintenir ses profits en absolu, mais ses marges baissent, une situation en deçà des attentes. En outre, le groupe a annoncé le départ soudain du CEO malgré une bonne exécution de la stratégie industrielle. Nous restons attentifs à la suite, mais cela nous laisse penser que l’actionnaire principal, JAB Holding avec 60% du capital, n’est pas satisfait du cours de bourse actuel.

La lettre aux investisseur du mois d'avril en PDF

Lettre achevée le 08 avril 2024

L’équipe de BDL Capital Management